SANTO DOMINGO, RD.- El Gobierno dominicano anunció hoy que el país pagó mil 933 millones de dólares a Petróleos de Venezuela S.A (PDVSA), con lo que cierra la transacción de manejo de pasivos más grande de su historia económica.

SANTO DOMINGO, RD.- El Gobierno dominicano anunció hoy que el país pagó mil 933 millones de dólares a Petróleos de Venezuela S.A (PDVSA), con lo que cierra la transacción de manejo de pasivos más grande de su historia económica.

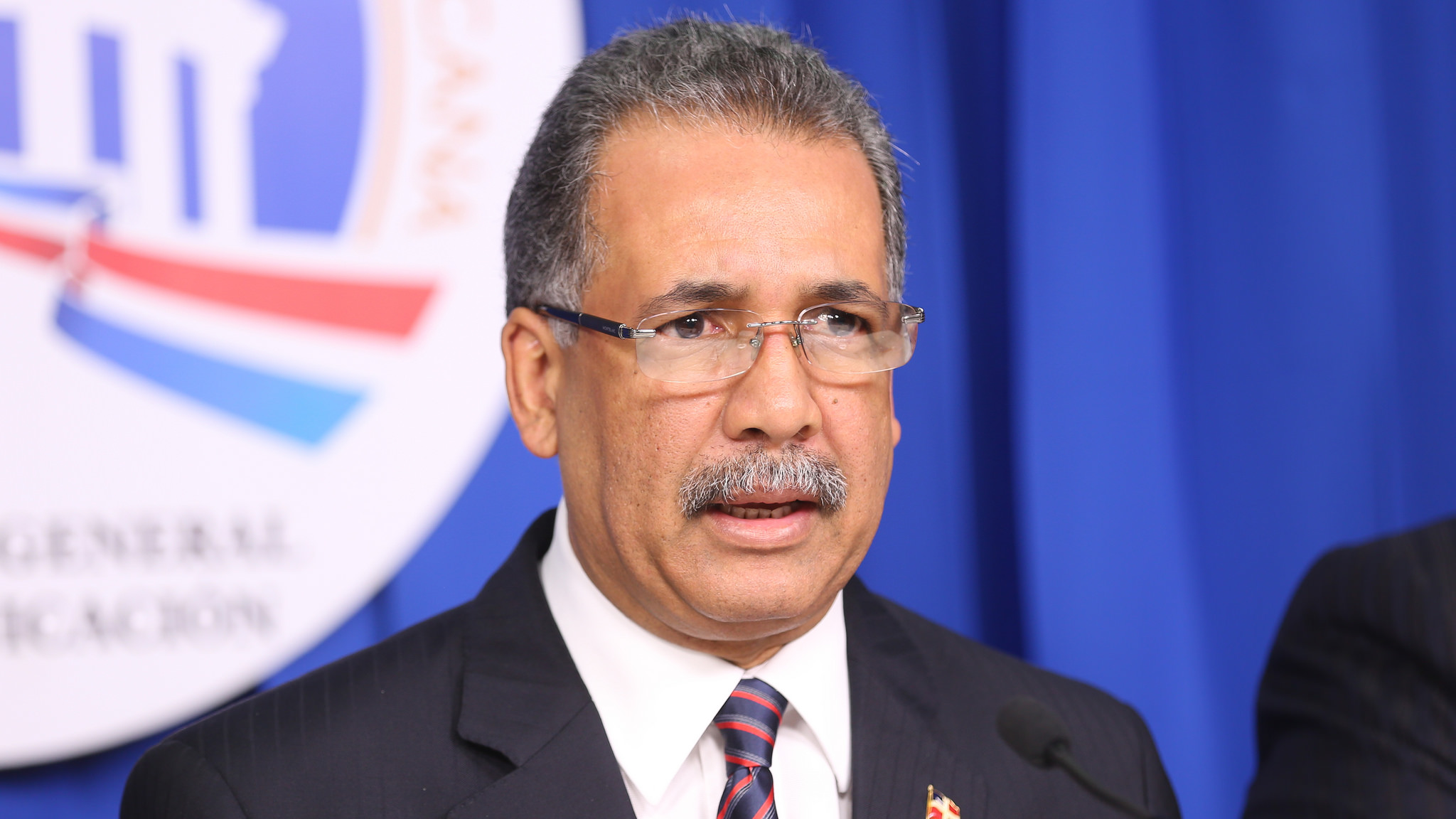

A continuación, el documento leído por el ministro de Hacienda, Simón Lizardo, acompañado del viceministro de esa cartera, Magín Díaz y el director general de Comunicación y portavoz del Gobierno, Roberto Rodríguez Marchena, en una rueda de prensa celebrada en el salón Orlando Martínez del Palacio Nacional, en el que ofrece los detalles de las operaciones realizadas:

A continuación, el documento leído por el ministro de Hacienda, Simón Lizardo, acompañado del viceministro de esa cartera, Magín Díaz y el director general de Comunicación y portavoz del Gobierno, Roberto Rodríguez Marchena, en una rueda de prensa celebrada en el salón Orlando Martínez del Palacio Nacional, en el que ofrece los detalles de las operaciones realizadas:

“En esta semana el país acaba de cerrar la transacción de manejo de pasivos más grande de su historia económica. Esta transacción se ha realizado teniendo a la empresa PDVSA como contraparte en el proceso; y es el resultado de negociaciones que se iniciaron hace más de un año y que surgieron como iniciativa del Gobierno de la República Dominicana, a través del Ministerio de Hacienda.

“En esta semana el país acaba de cerrar la transacción de manejo de pasivos más grande de su historia económica. Esta transacción se ha realizado teniendo a la empresa PDVSA como contraparte en el proceso; y es el resultado de negociaciones que se iniciaron hace más de un año y que surgieron como iniciativa del Gobierno de la República Dominicana, a través del Ministerio de Hacienda.

Esta transacción se hizo bajo el amparo legal de la Ley de Crédito Público y de la Ley de Deuda Pública 2015 aprobada por el Congreso Nacional. Esta última autoriza tanto la emisión de bonos para financiar el Presupuesto, como la emisión de bonos para operaciones de manejo de pasivos que tengan como objetivo reducir el monto y/o servicio de la deuda externa e interna del sector público no financiero

Esta transacción se hizo bajo el amparo legal de la Ley de Crédito Público y de la Ley de Deuda Pública 2015 aprobada por el Congreso Nacional. Esta última autoriza tanto la emisión de bonos para financiar el Presupuesto, como la emisión de bonos para operaciones de manejo de pasivos que tengan como objetivo reducir el monto y/o servicio de la deuda externa e interna del sector público no financiero

El camino final a este cierre se inició con la colocación de Bonos Soberanos más exitosa que ha realizado la República Dominicana el pasado martes 20 de enero. El ingreso de los recursos provenientes de esta colocación ha sido utilizado en gran parte para pagar de forma adelantada el 98% de la deuda acumulada con PDVSA a diciembre del 2014.

En efecto, el martes 27 de enero se cerró la transacción financiera mediante la cual se redimió de forma adelantada la deuda de US$4,027 millones de dólares acumulada con PDVSA, mediante el pago de la suma de US$1,933 millones de dólares.

En efecto, el martes 27 de enero se cerró la transacción financiera mediante la cual se redimió de forma adelantada la deuda de US$4,027 millones de dólares acumulada con PDVSA, mediante el pago de la suma de US$1,933 millones de dólares.

Esto equivale a un descuento obtenido sobre el valor facial de la deuda de un 52%; o de forma equivalente: a que se pagó un precio de 48% por la Deuda.

Algunos datos importantes:

- Al cierre de diciembre del 2014, el monto de la Deuda con PDVSA ascendió a US$4,123.8 millones de dólares. Este monto es el resultado de los desembolsos recibidos y de las amortizaciones realizadas durante el periodo 2005-2014.

- Para la realización de la transacción de manejo de pasivos el Gobierno Dominicano y PDVSA, conciliaron y aprobaron un monto de US$4,027.3 millones, equivalentes al 98% de la deuda total.

- Por tanto, luego de realizar esta transacción de manejo de pasivos, a la fecha la deuda con PDVSA es de un monto de apenas US$96.5 millones de dólares.

- Bajo las condiciones observadas en los últimos años en el mercado del petróleo, la mayor parte de la deuda acumulada por la República Dominicana con PDVSA, tenía una tasa de interés de 1%; con un plazo de repago de 23 años y dos años de gracia (para un plazo total de 25 años)

- Sin embargo, es importante notar que si bien el plazo nominal de la deuda es de 25 años; este es un préstamo que empieza a amortizar luego de 2 años de gracia, por lo que el plazo efectivo promedio, luego de tomar en cuenta el perfil de vencimiento, es de 11.4 años.

Condiciones de la Transacción realizada con PDVSA e Impacto en la Deuda Pública de la República Dominicana.

- Precio neto pagado por la Deuda: 48%

- Descuento obtenido por República Dominicana: 52%

- Monto neto pagado a PDVSA: US$1,933.2 millones de dólares

Es decir, que la Deuda del Sector Público No Financiero se ha reducido en el monto de US$2,094 millones de dólares, equivalentes a 3.3% del PIB y a más de 90,000 millones de pesos dominicanos.

Es decir, que la Deuda del Sector Público No Financiero se ha reducido en el monto de US$2,094 millones de dólares, equivalentes a 3.3% del PIB y a más de 90,000 millones de pesos dominicanos.

Al cierre de diciembre del 2014, se estima de manera preliminar que la deuda del Sector Público No Financiero cerró con un monto de US$23,811.3 millones (37.2% del PIB).

- Con esta transacción, el monto de la deuda del Sector Público No Financiero se reduce a US$21,717.2 millones (34.0% del PIB)

¿Cómo la República Dominicana llevó a cabo la transacción?

En vista de que no contábamos con ese dinero en caja, el país emitió Bonos Soberanos la semana pasada. En total se emitieron US$ 2,500 millones de dólares, los cuales se han distribuido de la siguiente forma:

- US$1,933.2 millones para pagar a PDVSA;

- US$563.5 millones fueron transferidos a la cuenta República Dominicana en el Banco Central como parte del Plan de Financiamiento aprobado en el Presupuesto del 2015 para su utilización durante el ejercicio presupuestario del año por parte de la Tesorería Nacional.

- El remanente de US$3.2 millones fue utilizado para pagar los costos de la emisión: bancos de inversión, abogados, agencias clasificadoras de riesgo.

El resultado de la transacción es que el país tiene una nueva deuda de Bonos Soberanos por un monto de US$1,933 millones de dólares, los cuales se utilizaron para cancelar US$4,027 millones, equivalentes al 98% de la deuda acumulada con PDVSA en el periodo 2005-2014.

El resultado de la transacción es que el país tiene una nueva deuda de Bonos Soberanos por un monto de US$1,933 millones de dólares, los cuales se utilizaron para cancelar US$4,027 millones, equivalentes al 98% de la deuda acumulada con PDVSA en el periodo 2005-2014.

Esto arroja una disminución de la Deuda Pública de US$2,094 millones, más de 90,000 millones de pesos dominicanos. (3,3% del PIB).

- Características de la nueva emisión de bonos:

El país emitió dos nuevos Bonos Soberanos:

- Bono a 10 años por un monto de US$1,000 millones.

Cupón: 5.50%

- Bono a 30 años por un monto de US$1,500 millones

Cupón: 6.85%

- Ambos bonos se emitieron a valor par

Si asumimos que se tomaron los US$1,000 millones del Bono a 10 años y US$933 millones del Bono a 30 años para pagarle a PDVSA, tenemos los siguientes indicadores de la transacción:

Cupón promedio: 6,15%

Plazo promedio: 19.7 años

¿Conviene esta transacción a la República Dominicana?

La respuesta es que sí por muchas razones

- La Deuda pública baja de forma inmediata en 3,3% del PIB. En muy raras ocasiones un país puede hacer una transacción de esta magnitud.

- El plazo promedio de la nueva deuda es de 19.7 años, en lugar del plazo promedio de 11.4 años de la deuda con PDVSA.

- Estos dos indicadores serán muy bien vistos por los inversionistas internacionales, los organismos multilaterales como el BID y el FMI; y por las Calificadoras de Riesgo, lo cual en términos prácticos va a redundar en una reducción de la tasa de interés a la cual se financie el país de ahora en adelante.

- En adición, el país estaría pasando a ser un emisor sofisticado con capacidad de realizar operaciones de manejos de pasivos de montos considerables en los mercados financieros internacionales

- La percepción de riesgo país va a mejorar y esto va a permitir al país reducir su costo de financiamiento.

- Aunque la nueva deuda va a pagar una tasa de interés superior (1% vs. 6%), la transacción permite lograr al país un ahorro en valor presente superior a los US$550 millones de dólares.

- El servicio total de la Deuda (intereses más amortizaciones) disminuye.

- En términos ilustrativos por ejemplo, en los próximos 10 años el servicio anual promedio de la deuda con PDVSA sería de alrededor de US$ 205 millones, mientras que el servicio de la nueva deuda sería de alrededor de US$120 millones.

- La transacción se diseñó para que el Servicio Total (intereses y amortización) de la nueva Deuda sea inferior al Servicio de la Deuda con PDVSA. Es decir, en términos nominales el país tiene un ahorro en valor corriente por un monto superior a los de US$ 100 millones de dólares.

Esta transacción también conviene a PDVSA

- Cabe destacar que esta transacción también conviene a PDVSA. Esto así porque PDVSA está consiguiendo un monto líquido de US$1,933 millones lo cual equivale a haber descontado la Deuda de República Dominicana a una tasa de 9.5%; la cual es muy inferior a la tasa a la que podría levantar ese monto actualmente en los mercados financieros, la cual en algunos casos supera el 20%. Es decir, PDVSA ha conseguido un financiamiento de casi US$ 2,000 millones de dólares a una tasa de descuento inferior a 10%.

- En ese sentido, podemos decir que hemos llegado a un punto intermedio razonable entre la tasa de descuento Dominicana (de alrededor de 6%) y la tasa a la cual puede endeudarse PDVSA a la fecha. Es decir, que ambos hemos ganado con esta transacción.

Comentarios Finales

Las condiciones de mercado fueron ideales para realizar la transacción: los Bonos dominicanos se están transando a las tasas históricamente más bajas. Para que se tenga una idea: en octubre del 2013 se emitió un bono a 10 años a una tasa de 6,6%. La semana pasada colocamos un Bono de un plazo similar a una tasa de 5,5%; en abril del 2014 colocamos un Bono a 30 años a 7.45%, mientras que ahora lo colocamos a 6.85%”.